Исследование Авара Груп: «Влияние Налоговых Реформ Путина в Период с 2000-го по 2012 год на Изменение Поступлений в Консолидированный Бюджет России и ВВП»

Исследование Авара Груп: «Влияние Налоговых Реформ Путина в Период с 2000-го по 2012 год на Изменение Поступлений в Консолидированный Бюджет России и ВВП»

Просмотров: 3 114Данное исследование представляет собой введение к книге «Авара – налоги России», написанной ведущими российскими юристами в области налогового права. Этот справочник предназначен для инвесторов и для всех тех, кто хочет получить полное и объективное представление о российской системе налогообложения, какой она является сегодня.

Широко распространено мнение о том, что налоговая система – или, вернее, отсутствие прозрачной, предсказуемой и стабильной налоговой системы – это одна из основных причин экономических трудностей, которые испытывала Россия в 1990-х годах после того, как она вступила на шаткий путь строительства демократии и рыночной экономики. Однако после начала налоговой реформы налоговая система стала начиная с 2000 года постепенно превращаться из большого препятствия на пути притока инвестиций и экономического роста в локомотив российского экономического успеха.

В Советском Союзе, государстве-предшественнике России, настоящей налоговой системы не существовало в принципе. И это было вполне естественно, потому что СССР со своей плановой экономикой стремился стать первым государством без налогов. Практически всё имущество было государственным, а центральная плановая организация собирала и распределяла ресурсы по своему усмотрению. В условиях плановой экономики предприятия фактически не облагались налогами – они возвращали остатки финансирования в центр.

С распадом СССР и началом экономических реформ в России в начале 1990-х годов начала формироваться налоговая система. В первые годы реформы налоговое законодательство ещё не приняло чёткие очертания единой системы, а формировалось, скорее, как результат хаотического и ситуативного принятия отдельных законов и подзаконных актов. Кроме того, в первые годы в него постоянно вносились разного рода изменения и дополнения. Отсутствовали ясные положения об иерархии норм (знание того, какие законы имеют высшую юридическую силу перед другими) и законодательные правила, определяющие полномочия различных государственных органов. Это привело к серьёзным недостаткам в правовой защите налогоплательщиков, которые часто становились жертвами произвола различных органов власти. Широкое распространение среди налоговых чиновников получила коррупция.

И только после того, как Владимир Путин стал президентом в 2000 году, налоговая система в России была приведена в порядок: была проведена широкомасштабная налоговая реформа и постепенно принята вторая часть Налогового кодекса России, предусматривавшая более низкие ставки налогов и более ясные правила в отношении каждого отдельного вида налога. В 1998 году была принята первая часть Налогового кодекса, которая содержит юридические и административные принципы, регулирующие налогообложение. Постепенно за эти годы на основе установившейся судебной практики, сформированной Конституционным судом и Высшим арбитражным судом, были разработаны принципы российской налоговой системы и налогового администрирования, которые стали самыми передовыми в общей системе государственного управления в России. Сегодня налоговая реформа является ярким примером успеха России за 12 лет реформ. В основе реформы лежит классическая либеральная теория налогообложения, согласно которой уменьшение налоговых ставок приводит к увеличению налоговых поступлений. В связи с этим нельзя не считать любопытным историческим парадоксом то, что Россия, страна, где до недавнего времени господствовали социалистические взгляды, теперь превратилась в образец экономического либерализма в мире. В Соединённых Штатах Америки Рональд Рейган и его единомышленники прославились своей шумной кампанией в поддержку такой налоговой политики, но только в путинской России её сумели претворить в жизнь. Едва ли Рейган мог мечтать о таких мерах, как путинская 13-процентная плоская шкала подоходного налога. Можно без всякого преувеличения сказать, что никогда прежде не было такого резкого и стремительного перехода от социалистической налоговой политики к классическому либерализму. И вряд ли когда-либо результаты были более впечатляющими.

Налоговая реформа как модель дальновидного и продуманного законодательства также оказала своё влияние на улучшение всего законодательного процесса в целом и стабилизацию функции государственного управления в частности. Это положительно отразилась и на судебной системе, которая в настоящее время демонстрирует обнадёживающие признаки движения вперёд к системе, в которой важная роль уделяется судебным прецедентам, что в некоторых случаях даже больше напоминает англо-американскую систему, нежели более жёсткую европейскую. Как мы и предсказывали в предисловии к изданию справочника по налогам в 2006 году, суды и судебная практика сыграли решающую положительную роль в формировании налогового законодательства в России.

Несмотря на существенные улучшения за последние несколько лет, российская налоговая система до сих пор не смогла избавиться от одной серьёзной проблемы: тяжёлого административного бремени, канцелярского формализма и бюрократизма. Однако, как представляется, российское правительство наконец-то признало существование этой проблемы, и поэтому есть надежда, что она будет решена в будущем, а сама система – оптимизирована.

В результате налоговой реформы, инициатором которой выступил Владимир Путин, Россия получила самую либеральную в Европе систему налогообложения. Сегодня в России существует прозрачное налоговое законодательство и самые низкие в мире налоговые ставки, что служит хорошим стимулом для упорного труда. Ставка налога на прибыль организаций составляет 20%, а ставка налога на доходы физических лиц, являющихся налоговыми резидентами России, – рекордно низкая 13% вне зависимости от уровня доходов.

Совокупный реальный налог на оплату труда в России один из самых низких в мире. Для определения реальной ставки налога на оплату труда следует учитывать не только налог на доходы физических лиц, но и все остальные отчисления по медицинскому, пенсионному и другим видам социального страхования, которые обязаны делать как сами работники, так и их работодатели (страховые взносы). В России работник не делает отчислений на социальное страхование – это бремя полностью возложено на работодателя, тогда как в большинстве стран мира работник также обязан самостоятельно делать отчисления на социальное страхование. Исчисление страховых взносов работодателя осуществляется по регрессивной шкале по тарифу 30% за первые 624 тыс. рублей годовой заработной платы, после чего все остальные суммы начисляются по тарифу 10%. (В 2013 году этот лимит составлял 568 тыс. рублей.) Помимо этого, законодательством предусмотрен только один вид обязательного социального страхования, а именно обязательное социальное страхование от несчастных случаев на производстве по тарифам, которые зависят от вида деятельности компании. Для обычного офисного работника он составляет 0,2%.

Учитывая низкую ставку налога на доходы физических лиц, отсутствие отчислений на социальное страхование, взимаемых с работника, а также регрессивную шкалу страховых взносов работодателя совокупные налоги на заработную плату в России являются одними из самых низких в мире. Это подтверждается данными исследования, проведённого «Авара» в связи с публикацией этой книги − «Глобальное исследование «Авара» совокупного налогового бремени на оплату труда (налогов на оплату труда)». В исследовании показало, что реальный налог на оплату труда в России является исключительно низким по сравнению с другими странами мира. Задачей данного исследования было определить в различных странах отношение между чистой заработной платой (заработной платы за вычетом налогов) и совокупными затратами, которые обязан нести работодатель с учётом заработной платы до уплаты налогов и всех налогов на оплату труда. Таким образом, данное исследование показывает, какую сумму работодатель должен заплатить, чтобы работник получил определённый размер чистой заработной платы после всех обязательных удержаний. Это можно выразить при помощи мультипликатора совокупного налогового бремени на оплату труда, т.е. коэффициента, на который нужно умножить размер чистой заработной платы, чтобы получить совокупные затраты работодателя. (См. таблицу 1.) Наоборот, то же самое можно выразить и как долю чистой заработной платы, т.е. процент от совокупных затрат на оплату труда, который работник получает на руки после уплаты налогов. (См. таблицу 2.) Это показывает фактическую налоговую нагрузку в связи с оплатой труда в различных странах мира. (В некоторых случаях её называют налоговым клином.) Редко, когда все эти три основных налоговых компонента (налоги на доходы физических лиц, страховые взносы работника и страховые взносы работодателя) объединяются в одном прозрачном показателе, как это делается в исследовании «Авара». Зачастую сравнение проводится только в отношении ставок налога на доходы физических лиц или совокупных затрат работодателя без учёта налогов и страховых взносов, удерживаемых с дохода работника.

Глобальное исследование «Авара» совокупного налогового бремени на оплату труда (налогов на оплату труда):

ЧИТАТЬ В PDF ЧИТАТЬ В НАШЕМ БЛОГЕ

| Таблица 1: Мультипликатор совокупного налогового бремени на оплату труда | |||

| Заработная плата в размере 24 тыс. евро | Заработная плата в размере 60 тыс. евро | ||

| Страна | Мультипликатор совокупных затрат на оплату труда | Страна | Мультипликатор совокупных затрат на оплату труда |

| Кипр | 1,24 | Маврикий | 1,29 |

| Мозамбик | 1,26 | Чили | 1,31 |

| Маврикий | 1,29 | Россия | 1,32 |

| Люксембург | 1,33 | Мозамбик | 1,40 |

| Мальта | 1,36 | Мальта | 1,42 |

| Чили | 1,37 | Люксембург | 1,47 |

| США | 1,38 | Судан | 1,52 |

| Россия | 1,39 | США | 1,52 |

| Ирландия | 1,45 | Кипр | 1,54 |

| Судан | 1,52 | Мексика | 1,57 |

| Индонезия | 1,52 | Индонезия | 1,63 |

| Мексика | 1,54 | Канада | 1,64 |

| Великобритания | 1,55 | Китай | 1,64 |

| Греция | 1,55 | Ирландия | 1,71 |

| Финляндия | 1,56 | Литва | 1,73 |

| Норвегия | 1,56 | Великобритания | 1,75 |

| Канада | 1,64 | Эстония | 1,77 |

| Нидерланды | 1,70 | Норвегия | 1,81 |

| Литва | 1,73 | Словакия | 1,88 |

| Дания | 1,73 | Финляндия | 1,91 |

| Австрия | 1,73 | Греция | 1,94 |

| Эстония | 1,75 | Дания | 1,94 |

| Германия | 1,82 | Чехия | 1,95 |

| Польша | 1,82 | Испания | 1,95 |

| Чехия | 1,84 | Венгрия | 1,96 |

| Испания | 1,92 | Швейцария | 2,02 |

| Бельгия | 1,93 | Польша | 2,06 |

| Швейцария | 1,96 | Германия | 2,15 |

| Португалия | 1,96 | Австрия | 2,16 |

| Венгрия | 1,96 | Швеция | 2,20 |

| Китай | 1,99 | Нидерланды | 2,26 |

| Словакия | 2,00 | Португалия | 2,30 |

| Италия | 2,03 | Италия | 2,33 |

| Франция | 2,04 | Франция | 2,44 |

| Швеция | 2,04 | Бельгия | 2,51 |

| Источник: «Глобальное исследование «Авара» совокупного налогового бремени на оплату труда (налогов на оплату труда)» (awarablogs.com/tax-survey-rus) | |||

| Таблица 2: Доля чистой заработной платы | |||

| Заработная плата в размере 24 тыс. евро | Заработная плата в размере 60 тыс. евро | ||

| Страна | Доля чистой заработной платы | Страна | Доля чистой заработной платы |

| Кипр | 81% | Маврикий | 77% |

| Мозамбик | 79% | Чили | 77% |

| Маврикий | 77% | Россия | 76% |

| Люксембург | 75% | Мозамбик | 71% |

| Мальта | 73% | Мальта | 70% |

| Чили | 73% | Люксембург | 68% |

| США | 73% | Судан | 66% |

| Россия | 72% | США | 66% |

| Ирландия | 69% | Кипр | 65% |

| Судан | 66% | Мексика | 64% |

| Индонезия | 66% | Индонезия | 61% |

| Мексика | 65% | Канада | 61% |

| Великобритания | 65% | Китай | 61% |

| Греция | 64% | Ирландия | 58% |

| Финляндия | 64% | Литва | 58% |

| Норвегия | 64% | Великобритания | 57% |

| Канада | 61% | Эстония | 56% |

| Нидерланды | 59% | Норвегия | 55% |

| Литва | 58% | Словакия | 53% |

| Дания | 58% | Финляндия | 52% |

| Австрия | 58% | Греция | 52% |

| Эстония | 57% | Дания | 51% |

| Германия | 55% | Чехия | 51% |

| Польша | 55% | Испания | 51% |

| Чехия | 54% | Венгрия | 51% |

| Испания | 52% | Швейцария | 49% |

| Бельгия | 52% | Польша | 49% |

| Швейцария | 51% | Германия | 47% |

| Португалия | 51% | Австрия | 46% |

| Венгрия | 51% | Швеция | 46% |

| Китай | 50% | Нидерланды | 44% |

| Словакия | 50% | Португалия | 43% |

| Италия | 49% | Италия | 43% |

| Франция | 49% | Франция | 41% |

| Швеция | 49% | Бельгия | 40% |

| Источник: «Глобальное исследование «Авара» совокупного налогового бремени на оплату труда (налогов на оплату труда)» (awarablogs.com/tax-survey-rus) | |||

В исследовании показано, что совокупные обязательные затраты на оплату труда в России являются одними из самых низких в мире. При годовой заработной плате в размере 24 тыс. евро мультипликатор совокупных затрат на оплату труда в России составляет 1,39. Это означает, что при таком уровне оплаты труда совокупные затраты работодателя на оплату труда составляют 1,39 от чистого дохода работника, или, если выразить этот показатель по-другому, работник получает на руки 72% от суммы, которую работодатель обязан уплатить в связи с его трудоустройством. При годовой заработной плате в размере 60 тыс. евро мультипликатор совокупных затрат на оплату труда в России составляет 1,32, т.е. работник получает на руки 76% от этой суммы.

По данным исследования, только США (а именно штат Иллинойс) из наиболее развитых стран занимает более выгодное положение по сравнению с Россией – при заработной плате в размере 24 тыс. евро мультипликатор составляет 1,38. В то же время в большинстве стран Евросоюза данные мультипликаторы варьируются в пределах от 1,5 до 2. При годовой заработной плате в размере 60 тыс. евро Россия занимает ещё более выгодное положение. Из-за увеличения налоговой нагрузки в зависимости от роста уровня заработной платы – так называемое прогрессивное налогообложение – при заработной плате в размере 60 тыс. евро мультипликатор в США повышается до 1,52, а в странах Евросоюза (за исключением небольших стран с особыми экономическими условиями) он варьируется от 1,75 в Великобритании до 2,51 в Бельгии. Это означает, что в России при заработной плате 5 000 евро до уплаты налогов работник получил бы на руки 4 350 евро, а при этом совокупные затраты для работодателя составили бы 5 720 евро, тогда как при той же заработной плате 5 000 евро работник в Бельгии получил бы на руки 2 670 евро, а при этом совокупные затраты работодателя составили бы 6 700 евро.

Разделение налогов на оплату труда на различные компоненты может ввести многих аналитиков в заблуждение, и поэтому при сравнении затрат на оплату труда они учитывают только страховые взносы работодателя. Однако в реальном мире важна та сумма, которую работник получает на руки. И поэтому уровень оплаты труда корректируется с учётом экономической необходимости, чтобы обеспечить определённый чистый доход работника для удовлетворения его расходных потребностей. В экономическом смысле можно считать, что если страховые взносы с оплаты труда удерживаются с работника, а не с работодателя, то работник просто выступает налоговым агентом работодателя. И то же самое верно в отношении налога на доходы физических лиц. Более того в обоих случаях во всём мире, как правило, фактические налоги удерживаются работодателем с доходов, выплачиваемых работникам. Следовательно, в конечном итоге, всё сводится только к тому, как называть различные компоненты налогов на оплату труда. Но как бы там ни было, они всё равно являются налогами на заработную плату.

Неспособность понять изложенные выше принципы начисления и удержания совокупных налогов на оплату труда, например, становится очевидной при ознакомлении с отчётом

«Платим налоги – 2014» (Paying Taxes 20141) Всемирного банка, IFC и PWC, содержащим глобальное сравнение налоговых систем. (По причинам, которые остаются необъяснимыми, это исследование, в котором приводятся данные за 2012 года и которое было опубликовано в ноябре 2013 года, называется «Платим налоги – 2014».)

Данное исследование является частью более крупного проекта Всемирного банка, известного как «Индекс лёгкости ведения бизнеса». В этом более крупном исследовании оцениваются нормативно-правовые акты, касающиеся 11 областей ведения бизнеса, среди которых и нормативно-правовые акты, регулирующие налогообложение, о которых и говорится в отчёте «Платим налоги». В исследовании налоговых систем делается попытка определить как нагрузку, связанную с нормативно-правовым соответствием требованиям действующего налогового законодательства (количество налоговых документов и время их подготовки), так и размер всех подлежащих уплате налогов (совокупная налоговая ставка). К сожалению, методология данного исследования совокупной налоговой ставки, в частности, в том, что касается совокупных налогов на оплату труда, совершенно неадекватна, поскольку учитывает только налоги, непосредственно уплачиваемые работодателем (отчисления работодателя на социальное страхование), и полностью игнорирует налоги на заработную плату, которые взимаются с работника (налог на доходы физических лиц и социальные взносы работника). В результате исследование даёт сильно искажённое представление о совокупной налоговой нагрузке. Предмету нашего изучения, России, в которой в действительности, как мы показали, действуют самые низкие налоги на заработную плату в мире, был присвоен унизительный рейтинг по показателю совокупной налоговой ставки. По методологии Всемирного банка, Россия занимает 178 место из 189 стран по этому показателю. По этому бессмысленному принципу совокупная налоговая ставка в России составляет 50,7% от прибыли, в связи с чем России было присвоено 56 место в этом рейтинге.

Чтобы продемонстрировать всю несостоятельность попытки Всемирного банка определить рейтинг налоговой нагрузки исключительно на основании страховых взносов, уплачиваемых непосредственно работодателем, можно ознакомиться с таблицами результатов глобального сравнения, в которых показаны ставки налога на доходы физических лиц и страховые взносы работника в процентном отношении к совокупным налогам на оплату труда.

В таблице 3 показана ставка налога на доходы физических лиц в различных странах по данным исследования «Авара». Как видно, Россия занимает 9 место по уровню ставки при заработной плате 24 тыс. евро и 3 место при заработной плате в размере 60 тыс. евро.

| Таблица 3: Ставки налога на доходы физических лиц при заработной плате 24 тыс. и 60 тыс. евро | |||

| Заработная плата в размере 24 тыс. евро | Заработная плата в размере 60 тыс. евро | ||

| Страна | Налог на доходы физических лиц | Страна | Налог на доходы физических лиц |

| Люксембург | 1% | Люксембург | 9,14% |

| Кипр | 3,75% | Чили | 12% |

| Чили | 3,9% | Россия | 13% |

| Китай | 8,23% | Литва | 15% |

| Франция | 8,35% | Судан | 15% |

| США | 9,30% | Маврикий | 15% |

| Германия | 11,27% | Венгрия | 16% |

| Австрия | 11,45% | США | 16,7% |

| Россия | 13% | Швейцария | 20% |

| Мозамбик | 14,7% | Эстония | 20,4% |

| Мальта | 14,96% | Китай | 20,73% |

| Литва | 15% | Словакия | 21% |

| Судан | 15% | Чехия | 21,3% |

| Маврикий | 15% | Франция | 21,35% |

| Финляндия | 15,5% | Кипр | 21,6% |

| Чехия | 16% | Мозамбик | 22,8% |

| Венгрия | 16% | Германия | 23,76% |

| Бельгия | 17,6% | Мексика | 24,33% |

| Норвегия | 18% | Канада | 24,9% |

| Швейцария | 18% | Мальта | 25,18% |

| Мексика | 18,72% | Великобритания | 26% |

| Греция | 19% | Австрия | 26,08% |

| Словакия | 19% | Польша | 27,04% |

| Польша | 19,35% | Норвегия | 28% |

| Эстония | 19,49% | Ирландия | 29,52% |

| Ирландия | 20% | Финляндия | 30% |

| Великобритания | 20% | Индонезия | 30% |

| Канада | 20,05% | Бельгия | 33,46% |

| Нидерланды | 22,30% | Греция | 33,5% |

| Индонезия | 25% | Италия | 33,9% |

| Португалия | 25,83% | Испания | 34% |

| Испания | 26% | Швеция | 34,3% |

| Швеция | 28,54% | Португалия | 35,2% |

| Италия | 28,86% | Нидерланды | 36,5% |

| Дания | 35,50% | Дания | 42,6% |

| Источник: «Глобальное исследование «Авара» совокупного налогового бремени на оплату труда (налогов на оплату труда)» (awarablogs.com/tax-survey-rus) | |||

В таблице 4 показано, что доля страховых взносов работника в совокупном размере страховых взносов является самой низкой в мире, поскольку в России такие взносы не взимаются с работников, тогда как в большинстве стран мира они взимаются.

| Таблица 4: Страховые взносы работника в процентном отношении к совокупному размеру страховых взносов | |||

| Заработная плата в размере 24 тыс. евро | Заработная плата в размере 60 тыс. евро | ||

| Страна |

Страховые взносы работника в процентном отношении к совокупному размеру страховых взносов |

Страна | Страховые взносы работника в процентном отношении к совокупному размеру страховых взносов |

| Маврикий | 0% | Маврикий | 0% |

| Россия | 0% | Россия | 0% |

| Дания | 0% | Дания | 0% |

| Эстония | 11% | Эстония | 11% |

| Мексика | 12% | Мексика | 12% |

| Индонезия | 15% | Индонезия | 15% |

| Испания | 17% | Испания | 18% |

| Швеция | 18% | Швеция | 16% |

| Нидерланды | 19% | Нидерланды | 15% |

| Финляндия | 20% | Финляндия | 20% |

| Латвия | 22% | Латвия | 22% |

| Чехия | 24% | Чехия | 23% |

| Канада | 26% | Канада | 18% |

| Словакия | 28% | Словакия | 27% |

| Бельгия | 28% | Бельгия | 28% |

| Португалия | 32% | Португалия | 32% |

| Судан | 32% | Судан | 32% |

| Норвегия | 33% | Норвегия | 33% |

| Италия | 33% | Италия | 33% |

| Греция | 33% | Греция | 33% |

| Китай | 34% | Китай | 33% |

| Франция | 34% | Франция | 37% |

| Польша | 38% | Польша | 38% |

| Кипр | 39% | Кипр | 39% |

| Венгрия | 39% | Венгрия | 39% |

| Мозамбик | 43% | Мозамбик | 43% |

| Великобритания | 45% | Великобритания | 44% |

| Австрия | 45% | Австрия | 45% |

| Люксембург | 46% | Люксембург | 46% |

| Мальта | 50% | Мальта | 50% |

| США | 50% | США | 50% |

| Швейцария | 50% | Швейцария | 50% |

| Германия | 52% | Германия | 53% |

| Ирландия | 55% | Ирландия | 45% |

| Чили | 77% | Чили | 78% |

| Источник: «Глобальное исследование «Авара» совокупного налогового бремени на оплату труда (налогов на оплату труда)» (awarablogs.com/tax-survey-rus) | |||

Исследование Всемирного банка содержит ряд других ошибок, касающихся не только неверных теоретических подходов, но фактически и самой методологии и допущений, на которых основывается данное исследование. Дело в том, что в действительности Всемирный банк и PWC не изучали реальные данные, а провели своё исследование на основе вымышленного налогообложения гипотетической компании, осуществляющей свою деятельность в условиях вымышленного мира. Они установили определённые параметры для этой вымышленной компании, а затем обратились к представителям различных стран с просьбой высказать своё мнение о том, какой была бы налоговая нагрузка у этой компании, если бы она осуществляла свою деятельность в той или иной стране при таких-то и таких-то условиях. Вид деятельности этой гипотетической компании был определён как производство керамических цветочных горшков, реализуемых в розничной торговле. В то же время было определено, что компания осуществляет свою деятельность в условиях экономики крупного коммерческого центра, т.е. Москвы, если бы речь шла о России, Лондона, если бы речь шла о Великобритании, и Стокгольма, если бы речь шла о Швеции. Таким образом, в основу этого исследования сразу закладываются абсолютно ложные допущения. Неразумно даже предполагать, что такой вид деятельности будет осуществляться в крупных европейских мегаполисах. При этом делается и ещё одно допущение о том, что в каждой стране в этой условной компании будет задействован одинаковый управляющий и производственный персонал, а именно 4 менеджера, 8 помощников и 48 рабочих. В связи с этим возникает вопрос, как определить размер оплаты труда работников. В данном исследовании этот вопрос решается следующим образом: менеджерам устанавливается годовая заработная плата в размере «2,25 × подушевой доход», помощника – «1,25 × подушевой доход», рабочим – «1 × подушевой доход». Под «подушевым доходом» Всемирный банк, очевидно, понимает подушевой ВВП. Странно, однако, делать такие допущения при установлении размера оплаты труда. Если ВВП и имеет какое-то отношение к оплате труда, то весьма отдалённое. Ещё более странным кажется то, что в этом исследовании приводится ссылка на данные за 2012 год (и при этом оно называется исследованием за 2014 год!) и используются данные ВВП за 2005 год для определения вымышленной оплаты труда за 2012 год. По данным того же Всемирного банка, в 2012 году подушевой ВВП в России составил 14 037 долл. США, а в исследовании почему-то используется 5 337 долл. США, т.е. показатель за 2005 год, что делает невозможным проведение любого реального сравнения.

Проблема с этими абсолютно нереальными допущениями состоит в том, что в различных странах налоговые ставки и совокупная налоговая нагрузка зависят от уровня дохода. В данном исследовании сначала заработная плата устанавливается на нереально низком уровне, а затем неверно рассчитывается и сама налоговая нагрузка. Как уже было отмечено выше, исследование Всемирного банка базируется на неверных теоретических подходах, поскольку, хотя в исследовании и определяется «совокупная ставка налогов на оплату труда», в содержащихся в нём расчётах учитываются только страховые взносы работодателя, но не учитываются страховые взносы работника и уплачиваемый им налог на доходы физических лиц, что как раз и составляет большую часть налогов на оплату труда. В исследовании делается вывод о том, что поскольку в России действует низкая ставка налога на доходы физических лиц, а на работников не уплачиваются страховые взносы, то только поэтому Россия уже находится в невыгодных условиях. Однако затем мы обнаруживаем, что в исследовании содержится ещё одна ошибка, связанная с целым рядом неверных допущений об уровне оплаты труда. Поскольку в России применяется регрессивная шкала для исчисления страховых взносов работодателя, то налоги на оплату труда кажутся выше, чем это есть на самом деле. Используя реальные допущения в отношении оплаты труда (по данным агентства по подбору персонала Awara Direct Search), можно заключить, что совокупные расходы на оплату труда для данных позиций составляют 665 тыс. долл. США, т.е. более чем вдвое больше, чем это указано в исследовании Всемирного банка (304 тыс. долл. США). В свою очередь, если использовать более реальный уровень оплаты труда, то мы получим совокупную сумму налогов на оплату труда на уровне 18,6% (если учитывать, как это неверно делается в исследовании Всемирного банка, только страховые взносы работодателя), тогда как если использовать неверные допущения, мы получим 32,5%, т.е. опять почти вдвое больше того, что можно было бы получить по результатам более достоверных расчётов.

Мы не пытались анализировать то, каким образом были получены данные по другим налогам в этом исследовании Всемирного банка, поскольку, учитывая очевидные ошибки при оценке налогов на оплату труда, можно предположить, что и оценка других налогов не является вполне достоверной. Поэтому, как нам кажется, вместо проведения такого псевдонаучного исследования Всемирному банку следовало бы оценивать налоговую нагрузку не применительно к такой гипотетической компании, характеризующейся таким количеством недостатков в основополагающих допущениях, а рассчитать налоговую нагрузку так, как это сделали мы при проведении «Глобального исследования «Авара» совокупных обязательных затрат на рабочую силу (налогов на рабочую силу)», т.е. путём прямого анализа действующего налогового законодательства применительно к конкретному уровню оплаты труда.

Плоская налоговая шкала обеспечивает резкий рост налоговых поступлений

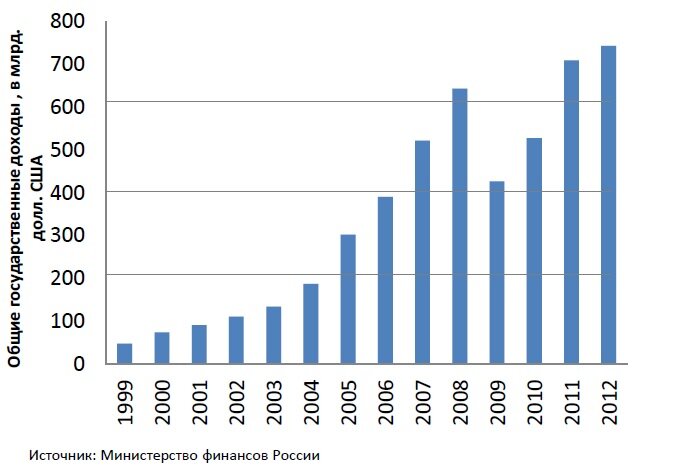

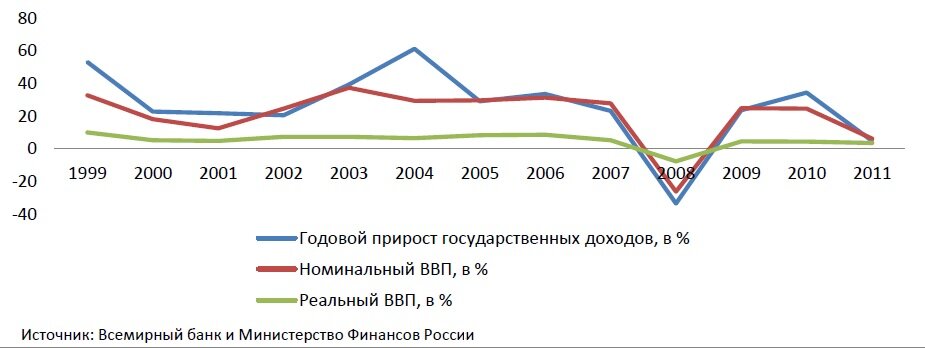

Российская либеральная налоговая реформа принесла в точности те результаты, которые предсказывала либеральная теория: низкие налоговые ставки и упрощённые налоговые процедуры обеспечивают резкое увеличение налоговых поступлений, а также стремительный экономический рост. Ниже мы покажем со ссылкой на некоторые данные, насколько выросли налоговые поступления с начала налоговой реформы в первый год президентства Владимира Путина в 2000 году. Чтобы обеспечить возможность сравнения и исключить искажения, вызванные инфляцией и девальвацией, все данные приводятся в долларах США. На графике 5 показан общий рост государственных доходов с 1999 по 2012 годы. Указанные данные включают налоговые поступления и все иные виды государственных доходов, в том числе таможенные сборы и страховые взносы работодателей. В 1999 году, до вступления Владимира Путина в должность президента и начала налоговой реформы, общий объём государственных доходов в России составлял всего лишь 49 млрд. долл. США. В 2012 году этот показатель составил 743 млрд. долл. США. За 13 лет государственные доходы выросли более чем в 15 раз.

График 5: Совокупные государственные доходы в 1999-2012 гг.

В 1999 году поступления в бюджет российского государства по налогу на прибыль организаций составляли всего лишь 9 млрд. долл. США, а в 2012 году – 76 млрд. долл. США. (См. график 6.). Это более чем 8-кратный рост по сравнению с годом до начала реформы.

График 6: Налог на прибыль организаций в 1999-2012 гг.

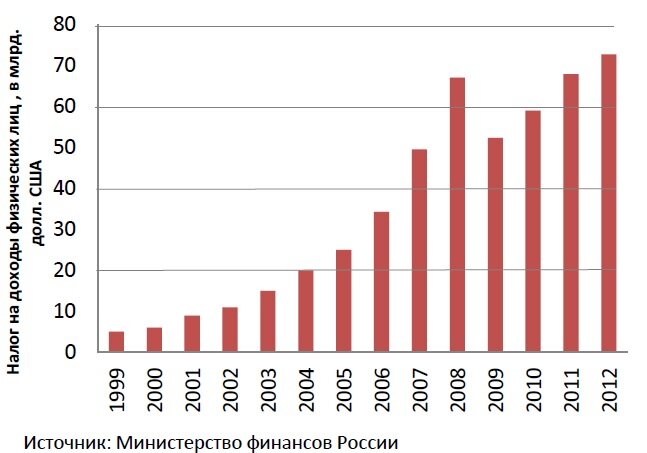

Введение 13-процентного плоского налога на доходы физических лиц обеспечило в 2012 году 15-кратный рост поступлений по этому налогу, которые составили 76 млрд. по сравнению с 5 млрд. в 1999 году. (См. график 7.)

График 7: Налог на доходы физических лиц в 1999-2012 гг.

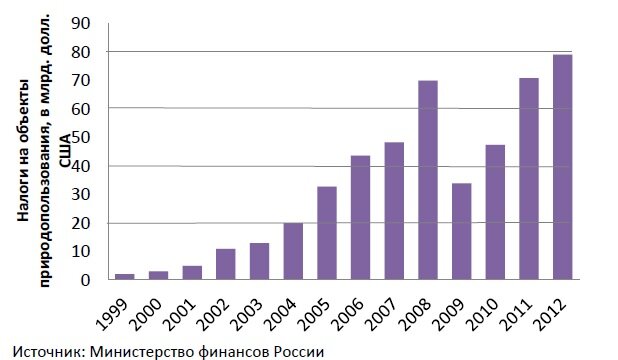

В 2012 году поступления по различным видам налогов на объекты природопользования составили 79 млрд. долл. США, тогда как в 1999 они составляли всего лишь 2 млрд. долл. США. (См. график 8.) Это ещё один пример, убедительно доказывающий несостоятельность утверждений критиков о том, что российское экономическое чудо якобы стало исключительно результатом увеличения спроса на её природные ресурсы, а не мер, предпринимаемых политическим руководством страны. И при этом всё те же критики забывают, что недра России были всегда богаты полезными ископаемыми и прочими природными ресурсами, однако только во время президентства Владимира Путина их добыча стала облагаться налогами в пользу всей экономики и российского народа. В этом отношении поворотным пунктом стала налоговая реформа.

График 8: Налоги на объекты природопользования в 1999-2012 гг.

РОССИЙСКОЕ ЭКОНОМИЧЕСКОЕ ЧУДО

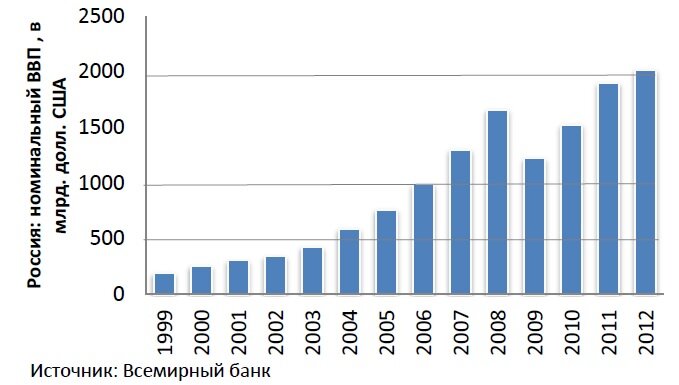

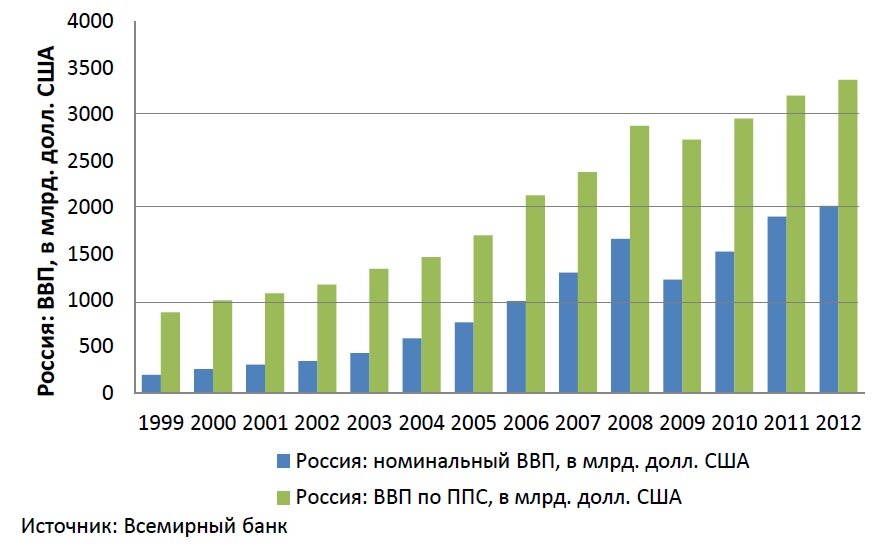

Российский валовый внутренний продукт (ВВП) в долларовом выражении вырос десятикратно с момента, когда Владимир Путин впервые стал президентом страны в 2000 году. (Все данные приводятся по материалам Всемирного банка, если не указано иное.) В конце 1999 года российский номинальный ВВП составлял 196 млрд. долл. США. К концу 2012 года номинальный ВВП вырос до 2015 млрд. (См. график 9.) За 12 лет рост составил свыше 1000%.

График 9: Номинальный ВВП России в 1999-2012 гг.

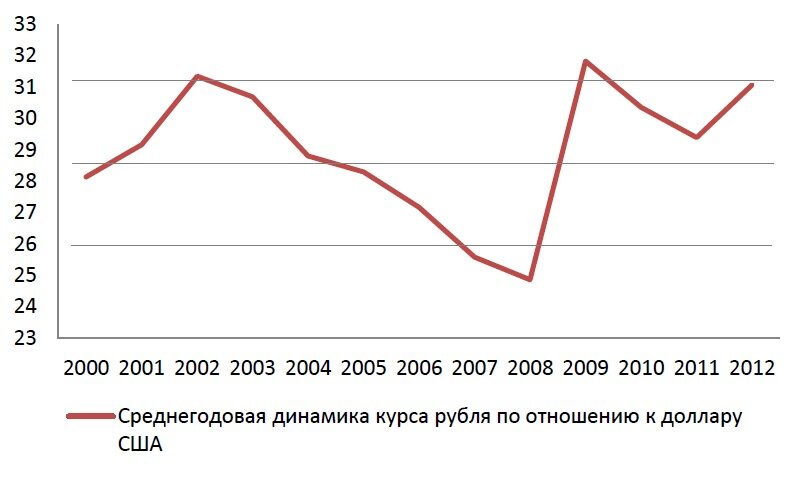

Рассматривая экономические показали, приведённые в этой статье, важно помнить, что курс российского рубля по отношению к доллару США был относительно стабилен в рассматриваемые нами годы (см. график 10). С начала 2000 года средний курс рубля составил 28,14, а в 2012 году – 31,08

График 10: Среднегодовая динамика курса рубля по отношению к доллару США в 2000-2012 гг.

Сравнение ВВП разных стран может ввести в заблуждение, поскольку при расчёте номинального ВВП не учитывается разный уровень цен в этих странах. Для этой цели экономисты рассчитывают ВВП по ППС, или паритету покупательной способности. Если приводить данные в долларах США, то расчёты по ППС показывают размер экономики (суммарную стоимость всех товаров и услуг, произведённых в стране) исходя из цен, действующих в Соединённых Штатах Америки. Это сравнение основано на покупательной способности доллара США в различных странах. Если рассчитывать ВВП по ППС, то российская экономика выросла с 870 млрд. долл. США в 1999 году до 3,373 млрд. долл. США в 2012 году. (См. график 11.) Согласно этой методике расчёта, в 2012 году Россия стала крупнейшей экономикой Европы и пятой по величине в мире после США, Китая, Индии и Японии. Я ссылаюсь на номинальный ВВП как реально-реальный ВВП (в отличие от неверного показателя, который экономисты называют «реальным ВВП»), однако следует признать, что ВВП по ППС, вероятно, заслуживает такое название ещё больше. Динамика ППС и номинального выражения приводится на графике 12.

График 12: ВВП по ППС в сравнении с номинальным ВВП в 1999-2012 гг.

Существует третий метод расчёта ВВП: он основывается на так называемых «постоянных ценах».

Этот метод достаточно неправильно понят, поскольку он предполагает очищать номинальный ВВП от влияния ценовой инфляции путём перерасчёта ВВП, выраженного в рыночных ценах текущего года путём их пересчёта в цены предыдущего, базового года. Идея состоит в том, что используя так называемый дефлятор ВВП, который соотносит текущие цены с ценами базового года, можно рассчитать реальное изменение объёма промышленного производства, очищенное от влияния инфляции. Таким образом, результатом этого перерасчёта является показатель, который экономисты называют

«реальным ВВП», отражающий только разницу в объёме промышленного производства год от года. Но всё это по меньшей мере удивительно, потому что ВВП – валовый внутренний продукт – представляет собой по определению рыночную стоимость всех конечных товаров и услуг, произведённых в стране. Если удалить рыночные значения из уравнения, то в результате получим не ВВП, а нечто иное. Поэтому достаточно абсурдно, мягко говоря, полагать, что реально-реальный ВВП (которые экономисты хотят называть «номинальным ВВП») искусственным образом корректируется в соответствии с некоторыми предполагаемыми ценами предыдущего базового года, и при этом экономисты объявляют этот воображаемый показатель «реальным ВВП». Оценка ВВП – это не факт как таковой, а результат исследований, множества исследований, проводимых в основном государственными органами статистики постоянно в течение года и часто корректируемых при появлении новых данных. В основе данных, которые время от времени объявляются ВВП, лежат различные предположения, допущения и специальные отступления. При использовании «постоянных цен» прошедшего базового года для расчёта «реального ВВП», все предположения возрастают экспоненциально и в итоге уже граничат с бессмысленностью. Если необходимо рассчитывать «ВВП в постоянных ценах», как мне кажется, следует, по меньшей мере, указывать на то, что этот показатель является «скорректированным ВВП» или, ещё лучше, «виртуальным ВВП» и оставить доброе имя «реального ВВП» тому показателю, который в настоящее время называется «номинальным ВВП», который является настолько реальным, насколько это возможно. Особенно любопытно, что экономисты чувствуют необходимость ссылаться на этот скорректированный так называемый «реальный ВВП», когда речь заходит о российских экономических показателях. Однако нам никогда не доводится слышать о том, что реальный ВВП, например, США был бы таким-то, если его выразить в постоянных ценах 1991 года, как это делается в случае с Россией.

В основе всего этого лежит стремление принизить экономические успехи России в попытке доказать, что в действительности экономика России не развивалась настолько стремительно. Таким образом экономисты теряют из виду то, что ВВП – это не что иное, как оценка рыночной стоимости товаров и услуг, производимых в национальной экономике. В случае с Россией эта рыночная стоимость выросла десятикратно в течение рассматриваемого нами периода. Этого нельзя отрицать. В чём же тогда состоит значение этого прироста рыночной стоимости, измеряемого как ВВП, – это другой вопрос, но он никоим образом не касается только России. Если и принижать ВВП России, то следует принижать само понятие ВВП в отношении всех стран. Если «реальный ВВП» России – это не то, что нам говорят наши лживые глаза, то и показатели ВВП других стран не являются тем, чем кажутся.

Фактическая оценка ВВП (реально-реального ВВП) многократно увеличивает объём товаров (или услуг), производимых по их рыночной стоимости (ценам) в настоящий момент. А так называемый «реальный ВВП» является величиной, учитываемой при расчёте индекса физического объёма промышленного производства. Это можно проиллюстрировать на следующем примере. Если в гипотетической экономике в год № 1 будет произведено только 10 единиц чего-либо по цене 1 доллар за штуку, то ВВП этой страны будет составлять 10 долл. США. А теперь давайте рассмотрим ситуацию, когда в год № 2 две из этого количества единиц будут изменены за счёт повышения качества и расширения функциональных возможностей, а цена этих двух единиц вырастет до 2 долл. США за штуку. В этом случае реально-реальный ВВП (номинальный ВВП) будет составлять 12 долл. США (8×1+2×2), но воображаемо-реальный ВВП будет скорректирован так, чтобы пренебречь этим изменением в стоимости, и в итоге мы получим, что ВВП по-прежнему составляет 10 долл. США, поскольку объём промышленного производства остался на уровне 10 долл. США. При этом если в этом году объём производства старых единиц увеличился бы на 1 штуку и составил бы 11 штук, то было бы признано, что воображаемо-реальный ВВП вырос до 11.

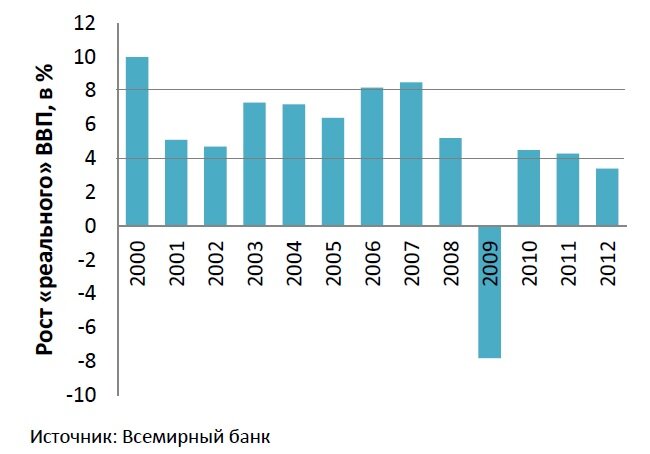

Этот небольшой экскурс в теорию был необходим для того, чтобы понять, почему большинство экономистов пренебрегают тем фактом, что ВВП России вырос десятикратно (или на 1000%) за годы президентства Владимира Путина, настаивая на том, что «реальный ВВП» вырос всего лишь на 92% (совокупный рост по методу «реального ВВП») за указанный период, хотя как мы показали выше, фактический рост составил свыше 1000%. Экономисты пришли к этому неверному заключению, суммировав показатели годового прироста ВВП, представленные «реальным ВВП», т.е. показателем, который в значительной степени игнорирует изменение качества, а учитывает только объём промышленного производства. (Теоретически цель состоит в том, чтобы учитывать изменение качества, но осуществляется это совершенно неадекватно, что и является реальным объектом критики). На графике 13 показано значение этих показателей годового прироста «реального ВВП». Эти показатели дают среднегодовой темп роста 5,2% за период с 1999 по 2012 годы и совокупный темп роста 92%

График 13: Годовой прирост так называемого «реального» ВВП в 2000-2012 гг.

Результат деления номинального ВВП на «реальный ВВП» − это так называемый дефлятор ВВП. Дефлятор ВВП – это попытка определить инфляцию во всей экономике в целом в отличие от индекса потребительских цен (ИПЦ), который измеряет изменение стоимости типовой потребительской корзины товаров и услуг. На графике 14 показано сравнение инфляции ИПЦ с инфляцией по дефлятору ВВП.

График 14: Инфляция (ИПЦ) и дефлятор ВВП в 2000-2012 гг.

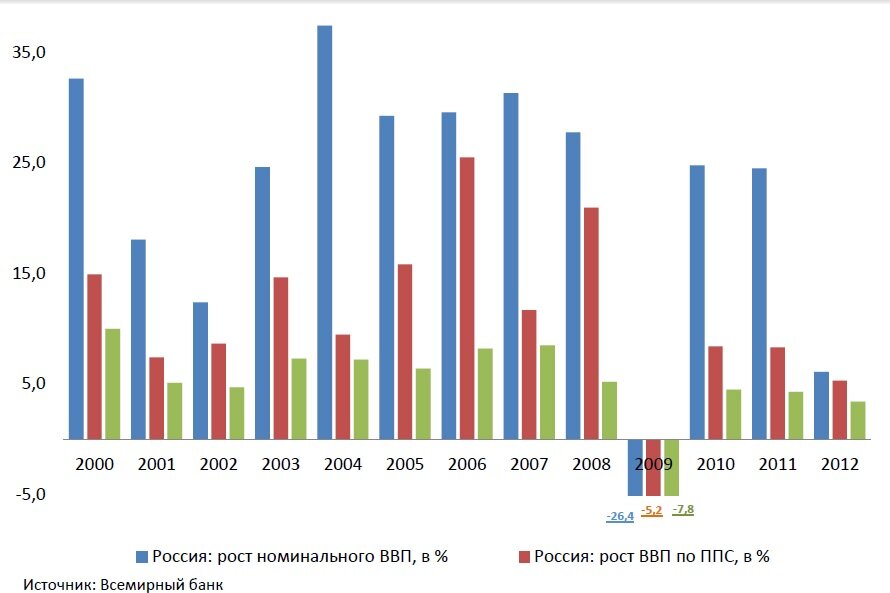

На графике 15 показано интересное сравнение показателей годового ВВП со ссылкой на различные методы расчёта ВВП: так называемый «реальный ВВП» (который я обозначил

«воображаемо-реальным ВВП»), номинальный ВВП (который фактически является реальным ВВП и который я называю «реально-реальным ВВП»), а также ВВП по ППС (по паритету покупательной способности). Это служит для того, чтобы доказать неверность определения «реального ВВП».

График 15: Рост ВВП России – номинального, ППС и «реального» в 2000-2012 гг.

Совершенно ясно, как можно всё неверно понять, если в такой стране, как Россия, на протяжении 12 лет рассматривать только изменение объёма промышленного производства и пренебрегать изменением качества (при этом неверно полагая, что речь идёт только о монетарной инфляции). С 2000 года Россия кардинально изменила структуру своей экономики, перейдя от постсоветской командной системы к современной рыночной и потребительской экономике. За этот период выбор продукции (товаров) в продаже изменился как в качественном, так и в функциональном отношении, поэтому почти все аналоги из конца 1990-х годов исчезли с рынка, а инвестиции в основные средства изменили методы производства, и при этом появилась совершенно новая культура обслуживания. Однако, согласно методу расчёта «реального ВВП», все эти изменения не следует принимать во внимание. Это как если бы эти статистические данные не учитывали ценность костюма от Армани по сравнению с костюмом от старой советской фабрики «Большевичка». Если использовать метод корректировки изменения цены, то они стоили бы одинаково, поскольку и тот, и другой – всего лишь костюмы. В действительности качество и функциональные возможности товаров и услуг постоянно меняются, и не всегда это изменение можно ощутить. А на таких формирующихся рынках, как Россия, такие изменения происходят быстрее и труднее поддаются отслеживанию. Метод постоянных цен не может учитывать такие изменения.

Рассматривая эти идеи, следует помнить о том, что в эти годы инфляция в России оставалась на достаточно высоком уровне, как показано на графике 14 (выше). Поэтому понятно, что необходимо очищать статистические данные от влияния инфляции. В традиционном смысле под инфляцией понимают «надувание ценового пузыря». Или инфляцию считают исключительно результатом излишнего печатания денег (роста денежной массы) или девальвации валюты (например, из-за экономических трудностей). Однако пытаясь устранить влияние инфляции на статистические данные, экономисты фактически совершают ошибку, выплёскивая вместе с водой и ребёнка, потому что указанные причины, очевидно, не являются единственными причинами инфляции. Инфляция (рост общего уровня цен) также связана с изменением стоимости товаров вследствие повышения их качества или расширения их функциональных возможностей. Немецкий Федеральный Банк опубликовал доклад, содержащий чёткий анализ факторов, которые влияют на инфляцию и трудности, связанные с надлежащим её учётом (материалы для обсуждения 1/98, группа по экономическим исследованиям Немецкого Федерального банка (Дойче Бундесбанк2)).

В отчёте выделяются четыре основные источника смещений дефлятора ВВП:

- смещение в результате использования «неверной» индексной формулы (ошибка замещения продукта);

- смещение в результате несоответствующей корректировки цены по качеству (смещение, обусловленное изменением качества товаров и услуг);

- смещение в результате запоздалого учёта новой продукции (смещение, обусловленное появлением новых продуктов);

- смещение в результате недостаточного учёта изменений в структуре розничной торговли (замещение на уровне торговых точек).

Авторы этого отчёта пришли к выводу, что «потенциальные погрешности измерения, рассмотренные вместе, данные по Германии свидетельствуют о том, что реальные темпы инфляции завышены на величину официально учтённого роста индекса потребительских цен. В этой связи полученный результат идентичен результату исследований, проведённых для других стран». По данным авторов отчёта, в большом количестве американских исследований подробно показано, что традиционные методы измерения инфляции могут привести к существенному завышению тенденции к росту цен. Авторы отчёта предостерегают о том, что «следует квалифицированно использовать темпы инфляции, публикуемые органами статистики, для принятия решений в области экономической политики». Мы узнаём, что даже на таком зрелом рынке, как Германия, «корректировка цен при повышении качества осуществляется некорректно».

Естественно, существуют отдельные попытки учитывать эти смещения в расчётах, касающихся показателей «реального ВВП» России, но они являются в значительной степени неудачными. Интересно, что мы можем сравнивать этот неудачный показатель «реального ВВП» с показателем промышленного роста. Совокупный показатель роста «реального ВВП» за 2000-2012 годы составляет 92% с учётом влияния капитализации доходов. За тот же период совокупный показатель годового объёма промышленного производства составил 72% (источник: Росстат). Таким образом, эти показатели тесно связаны между собой, а это означает, что в действительности «реальный ВВП» является всего лишь мерой объёма промышленного производства.

В заключение этого обсуждения хотел бы подчеркнуть, что попытка корректировать оценку ВВП на инфляцию – это полезное занятие для того, чтобы определить рост добавочной стоимости от года к году (хотя в таком случае следует более точно осуществлять такие корректировки). Однако совершенно неприемлемо комбинировать скорректированные таким образом показатели годового прироста для получения темпов роста за период в несколько лет. Темпы инфляции и другие факторы, которые учитываются для определения показателя годового прироста, часто основываются на неясных допущениях. Нужно иметь в виду, что сам по себе номинальный ВВП – это не факт, а показатель, получаемый в результате проведения ряда исследований, Не считая проблем с расчётом показателя ВВП по паритету покупательной способности (ППС), который базируется на ещё большем количестве допущений и предположений. Единственный реальный метод расчёта прироста ВВП за несколько лет – это сравнение показателя на начало периода (ВВП за первый год изучаемого периода) с показателем на конец этого периода (ВВП за последний год изучаемого периода). В частности, если мы будем сравнивать эти показатели в эквиваленте свободно конвертируемой валюты, например, в долларах США, то это будет самый точный показатель, который может быть в нашем распоряжении. Чтобы определить рост «реального ВВП», можно попытаться пересчитать этот ВВП, выраженный в долларах США, с поправкой на уровень инфляции в США, а затем использовать дефлятор ВВП для расчёта ВВП США, чтобы пересчитать ВВП России. Для сравнения за период с 2000 по 2012 гг. совокупная инфляция (ИПЦ) в США составила 37,9% (а соответствующий дефлятор ВВП в 2000 г. – 82,60). Указанный показатель инфляции в США сопоставим с более чем 1000% ростом ВВП России в долл. США. А это говорит о том, что рост ВВП России является реальным, а не завышенным. Не может быть ничего реальнее, чем сравнивать ВВП России в долларовом выражении в 1999 году с её ВВП в долларовом выражении в 2012 году. Самоочевидно, что ВВП России вырос десятикратно за 12 лет президентства Владимира Путина.

Кроме трудностей надлежащего учёта инфляции, полагаю, что в случае с Россией существует другая крупная проблема, связанная с надлежащей оценкой теневой экономики и особенно перехода от теневой к прозрачной экономике.

Путаница, возникшая у экономистов в отношении методов оценки ВВП, становится ещё более очевидной, если учесть, что по меньшей мере большинство из них не отрицает тот факт, что номинальный ВВП в 1999 году составил 196 млрд. долл. США, а в 2012 году – 2015 млрд. долл. США. Они просто оспаривают то, что показатель, который составлял 196 млрд. и стал составлять 2015 млрд., не вырос более чем в 10 раз. Они попросту утверждают, ссылаясь на свои алхимические формулы для расчёта «реального ВВП», что этот рост является вымышленным. Однако если действительно ВВП не вырос до своего нынешнего уровня, если текущий реально-реальный ВВП – это не что иное, как химера, то откуда берутся все налоговые поступления, о которых говорилось выше? Если десятикратный прирост ВВП России не является реальным, то откуда мы получаем 10-15-кратный рост налоговых поступлений и прочих государственных доходов? (См. графики 5-8 выше.) В конечном итоге, налоговые поступления – это реальность, они собираются в реальных рублях, с реальным валютным курсом, который демонстрирует 15-кратный рост доходов. Если бы «реальный ВВП» вырос всего лишь на 92%, то, естественно, рост государственных доходов остался бы на прежнем уровне, и в таком случае в 2012 году налоговые поступления в России составили бы не 743 млрд. долл. США, а всего лишь каких-то 100 млрд. долл. США, что соответствовало бы росту «реального ВВП». (См. график 16.)

График 16: Сравнение показателей ВВП с государственными доходами за 2000-2012 гг.

Любопытно, что на графиках показано, что этот рост воображаемо-реального ВВП существенно ниже роста государственных доходов за тот же самый период.

Можно заключить, что пришло время признать, что начиная с 1999 года российская экономика действительно выросла десятикратно в реальном выражении, измеряемом показателем ВВП. Если кто-то не в состоянии это объяснить, основываясь на реальном ВВП, то он может вполне называть это чудом.

ОТ НИЩЕТЫ ДО БОГАТСТВА

Когда Владимир Путин стал президентом России в 2000 году, страна стояла на грани гибели – многим тогда казалось, что крах был неизбежен. подушевой ВВП был на уровне стран третьего мира с традиционно низкими доходами – 1/25 от уровня доходов Соединённых Штатов Америки. Внешний долг составлял 178 млрд. долл. США – почти 100% ВВП страны. (Внешний долг определяется как сумма государственного и частного долга к погашению нерезидентам в иностранной валюте. Источник: Всемирная книга фактов ЦРУ.) Однако к концу 2012 года внешний долг сократился до 31% от ВВП и составил 632 млрд. долл. США для десятикратно выросшей национальной экономики. Отметим, что этот показатель также включает в себя долг компаний, как частных, так и государственных. Для сравнения внешний долг США на ту же дату составлял 15,93 трлн. долл. США (свыше 17 трлн. долл. США на текущую дату в октябре 2013 года), что в 25 раз выше внешнего долга России, а, например, внешний долг Франции составляет 5,17 трлн. долл. США, что в 8 раз больше внешнего долга России.

До того как Владимир Путин стал президентом, Россия провела опустошительную девальвацию и получила экстренную помощь в виде кредита в размере 10 млрд. долл. США от Международного валютного фонда для пополнения своих истощённых золотовалютных резервов. Однако сегодня в России расположена четвертая по величине валютная биржа в мире, а золотовалютные резервы страны составляют 509 млрд. долл. США (по данным на август 2013 года. Источник: МВФ).

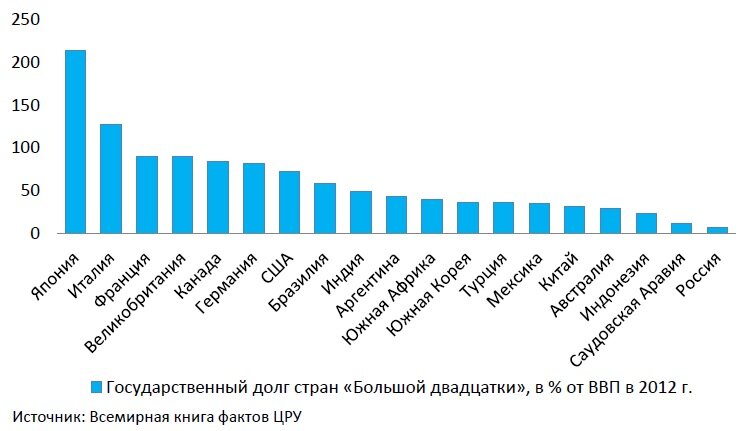

В то время российское правительство застряло в трясине государственного долга – в 1999 году он составлял около 99% от ВВП. (Государственный долг определяется как сумма всех финансовых заимствований государства за вычетом выплат, выраженная в национальной валюте. Источник: Всемирная книга фактов ЦРУ). Сегодня, если сравнивать с другими странами, российское государство может считаться практически не имеющим долга, поскольку его размер сократился до менее 10% от ВВП, тогда как в большинстве развитых западных стран после длившегося целое десятилетие пира государственный долг вырос до угрожающего уровня. Лидирует по этому показателю Япония, чей государственный долг достиг астрономического уровня – 214% от ВВП.

Государственный долг США составляет 72,5% от ВВП, а государственный долг Германии, Франции, Великобритании и Италии находится в диапазоне от 80 до 127% от их ВВП. (См. график 17.)

График 17: Государственный долг стран «Большой двадцатки», в % от ВВП в 2012 г.

Официальная среднемесячная заработная плата в России составляла 81 долл. США на тот момент, когда Владимир Путин встал у штурвала страны, погрязшей в анархии, а сегодня она составляет 30 тыс. руб. (или прим. 1 тыс. долл. США) (по данным Росстата на 30 мая 2013 года). Естественно, не следует использовать размер средней зарплаты (в номинальном выражении) для сравнения с уровнем финансового благополучия в западных странах ввиду того, что в России существует более благоприятный паритет покупательной способности и более низкий уровень подоходных налогов.

В 1999 году 12,6% трудоспособного населения России было безработным, а сегодня уровень безработицы снизился до 5,2% (по данным Росстата на август 2013 года), что многие экономисты называют практически полной занятостью.

По оценке Всемирного банка, в 2001 году 27,3% россиян (или 40 млн. человек) проживали за чертой бедности, а к концу 2012 года этот показатель снизился до 11,2%.

Кажется, Россия также преодолела страшный демографический кризис, когда рождаемость выросла с 8,27 (рождений на 1 тыс. человек) в 2000 до 13,3 в 2012 году (по данным Росстата), что вместе с оживлённой иммиграцией и существенно снизившейся эмиграцией решило проблему резкого сокращения населения. Вопреки предсказаниям, население сократилось менее чем на 4 млн. с 147 млн. человек в 1999 году до нынешних 143,5 млн. человек (по данным на август 2013 года). В то же время нормализовалась и средняя продолжительность жизни: с 66 лет в 1999 году она поднялась до сегодняшних 70 лет.

Возможно, лучшим свидетельством общей нормализации жизни в России будет существенно повышенная безопасность её граждан, если судить по статистике убийств. В 2002 году после анархии 1990-х годов в России было зарегистрировано 44,252 убийства (или 30,2 убийства на 100 тыс. жителей). К 2011 году число убийств резко сократилось до 16,4 тыс. (или 11,5 на 100 тыс. жителей). В 2012 году, по данным Росстата, количество убийств сократилось до 15,408 (или 10,4 на 100 тыс. жителей). Сегодня эти показатели находятся на уровне среднемирового показателя и гораздо ниже уровня, чем в большинстве проблематичных стран. Ниже привожу статистику по некоторым другим странам: Колумбия – 61,1 убийства на 100 тыс. человек; Южная Африка – 39,5; Бразилия – 30,8; Мексика – 11; США – 5,6; Великобритания – 2,6; средняя статистика по миру – 9,61 (данные за 2004-2006 годы3). При этом следует учитывать, что в России существует большая разница между европейской частью территории страны, где статистика убийств уже существенно ниже среднемирового показателя (и сравнима с США) и более проблематичными кавказскими регионами.

Поскольку в этой статье обобщаются экономические достижения начиная с 2000 года, когда Владимир Путин впервые стал президентом России, считаю уместным сослаться на удивительный документ, который определил курс российских экономических преобразований и, собственно, самой налоговой реформы. Это пророческая статья, озаглавленная «Россия на рубеже тысячелетий», первоначально опубликованная на правительственном веб-сайте, а затем в печати. Это была программная статья тогдашнего председателя правительства Владимира Путина, опубликованная 30 декабря 1999 года, за день до отставки Бориса Ельцина, передавшего пост президента Владимиру Путину, который, согласно Конституции, как действующий председатель правительства стал исполняющим обязанности президента. По сути, это был манифест Путина о том, как преодолеть трудности, стоявшие перед Россией в тот момент, а также о том, как вести Россию в лучшее будущее. Это удивительный документ о том, как видение стало реальностью. Статья была написана в другом мире и в совершенно другой реальности, но она и по сей день остаётся актуальной, как если бы она была написана совсем недавно. Основываясь на собственных наблюдениях, могу сказать, что автор не написал бы её по-другому, даже имей он доступ ко всему опыту, приобретённому за последние 12 лет. Он смог взяться за решение и устранить проблемы, обозначенные тогда. Он превратил Россию в современную страну, идущую в авангарде нового тысячелетия, как он и мечтал.

В статье затронуты все аспекты жизни общества, обозначены проблемы и определены пути их решения. По сути, в статье сформулирована стратегия развития России, стратегия, которую этот человек как руководитель России кропотливо воплощал в жизнь. Тем, кого интересует, как видение воплощается в действие на самом высоком уровне организации, на уровне целой страны, которая при этом является и самой большой страной в мире по территории и девятой по численности населения, рекомендую ознакомиться с этой статьёй. Со статьёй можно ознакомиться на английском и русском языках по ссылкам, указанным в сноске4.

В связи с этим, поскольку это введение в книгу о российской системе налогообложения, я хотел бы только сослаться на провидческое заявление Путина о том, сколько лет нелёгкого труда консолидированного общества потребуется России, чтобы догнать западные страны в экономическом отношении. Ссылаясь на расчёты экспертов (предположительно Центра стратегических исследований), Путин предсказал, что России потребуется 15 лет, чтобы достичь тогдашнего душевого производства ВВП на уровне Португалии и Испании. По его словам, этот уровень будет достигнут, если российская экономика будет расти в среднем на 8% в год. Однако он добавил, что если темпы прироста ВВП составят 10% в год, то Россия достигнет уровня душевого производства ВВП, который был в Великобритании и Франции в 1999 году.

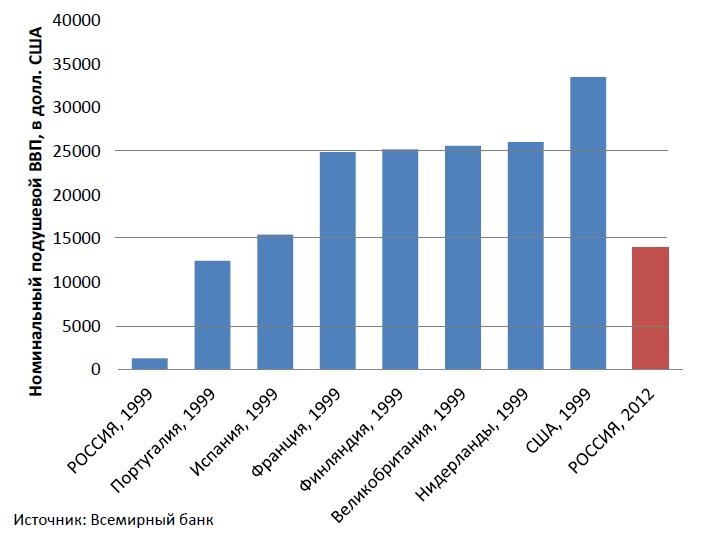

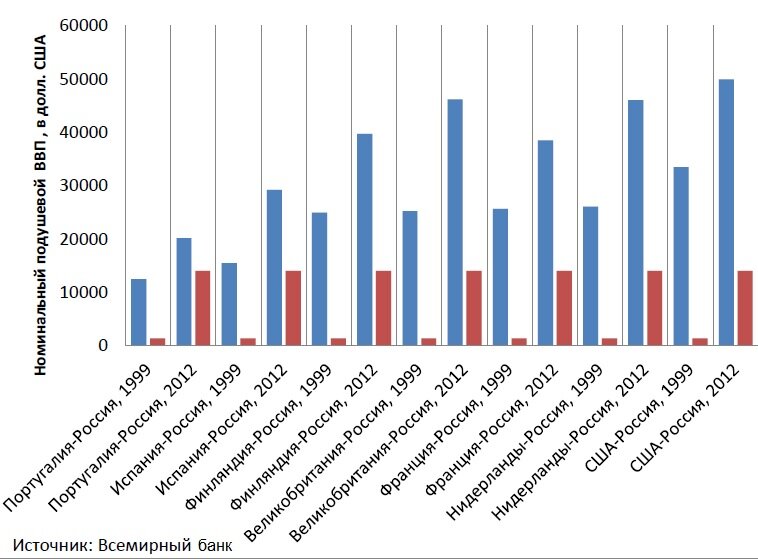

Эти цели были весьма амбициозными, учитывая, что номинальный уровень душевого производства ВВП в 1999 году составлял 1,334 долл. США. (См. график 18.) Для сравнения привожу соответствующие показатели для разных стран: Португалия – 12473, Испания – 15473, Великобритания – 25630, Франция – 24930. Как можно заметить, по этому показателю Россия уступала Португалии в 9 раз, а Великобритании – в 20. Через 13 лет, в конце 2012 года уровень душевого производства ВВП в России составил 14037. Так, за 13 лет, за 2 года до истечения 15-летнего срока, установленного в прогнозе, Россия достигла уровня Португалии и Испании и добилась существенного прогресса на пути достижения тогдашнего уровня Великобритании и Франции.

График 18: Поставленная Путиным задача тысячелетия: номинальный подушевой ВВП России в 1999 и 2012 гг. по сравнению с ВВП базовых стран в 1999 г.

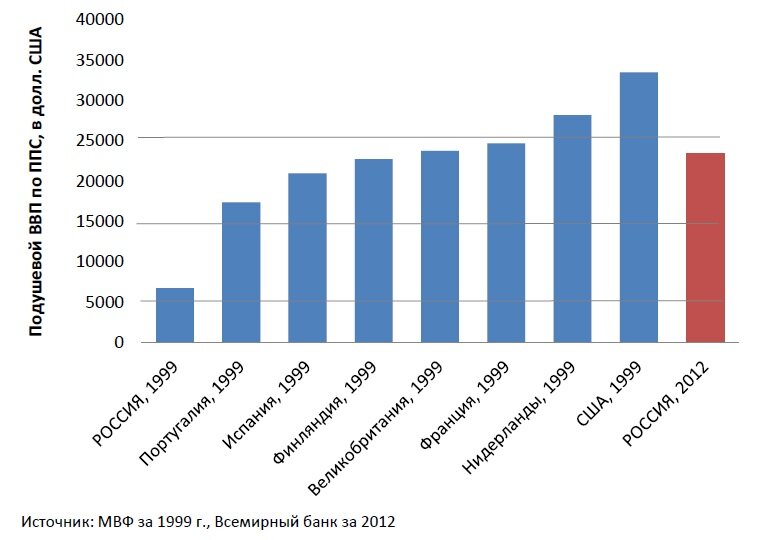

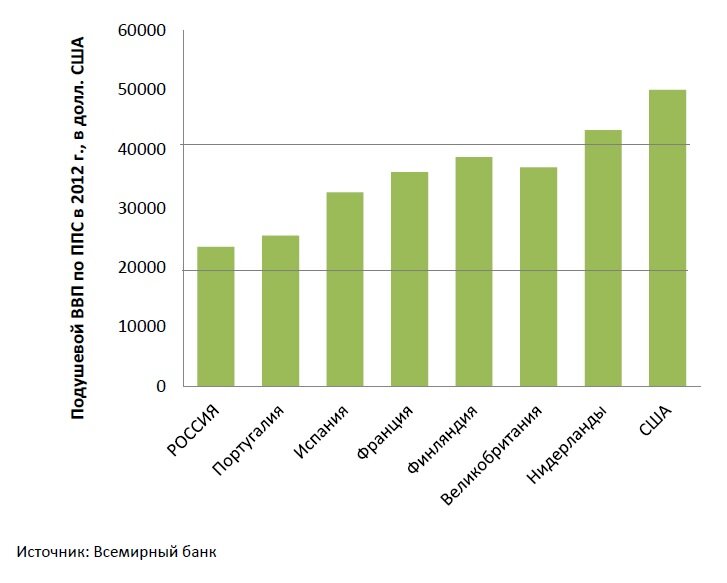

А если использовать более точный метод оценки, т.е. ВВП по ППС, то картина будет выглядеть намного лучше. В 1999 году подушевой ВВП России по ППС составил 6787 долл. США, а вот для сравнения данные по другим странам: Португалия – 17393, Испания – 21009, Великобритания – 23784, Франция – 24731. (См. график 19.) К 2012 году Россия достигла уровня 23501 по подушевому ВВП (по ППС). Так, Владимир Путин достиг самой амбициозной цели – выйти на уровень ВВП, существовавший в ведущих западных странах в 1999 году.

График 19: Поставленная Путиным задача тысячелетия: подушевой ВВП России по ППС в 1999 и 2012 гг. по сравнению с ВВП базовых стран в 1999 г.

ОСТОРОЖНО, ОТРЫВ!

Очевидно, что экономики сравниваемых стран тоже выросли за эти годы, и поэтому интересно посмотреть на их нынешние показатели. По итогам 2012 года номинальный подушевой ВВП Португалии составил 20182, Испании – 29195, Великобритании – 38514, Франции – 39722, тогда как этот показатель в России составил 14037. (См. график 20.) Это означает, что 9-кратный отрыв ВВП Португалией от ВВП Россией сократился и теперь составляет всего лишь 50%, тогда как отрыв ВВП Великобритании от ВВП России теперь составляет одну треть, а составлял 1/20. (См. график 21.)

График 20: Поставленная Путиным задача тысячелетия: номинальный подушевой ВВП в 2012 г. – Россия в сравнении с базовыми странами

График 21: Поставленная Путиным задача тысячелетия: сокращение отрыва номинального ВВП России от ВВП базовых стран в 2012 г.

Привожу соответствующие показатели подушевого ВВП по ППС по итогам 2012 года: Россия – 23501; Португалия – 25411; Испания – 32682; Великобритания – 36901; Франция – 35295(См. график 22.) Видно, что Россия не только достигла уровня Португалии 1999 года, но и фактически поставила себя вровень с её нынешним уровнем ВВП. Отрыв ВВП России от ВВП других стран также существенно сократился: уровень подушевого дохода в России в настоящий момент составляет менее половины от соответствующего показателя в Великобритании, тогда как отрыв в 1999 году составлял 3,5 раз (см. график 23). Всё это произошло за прошедшие 13 лет, причём до окончания установленного 15-летнего срока остаются ещё два года.

График 22: Поставленная Путиным задача тысячелетия: подушевой ВВП по ППС в 2012 г. – Россия в сравнении с базовыми странами

График 23: Поставленная Путиным задача тысячелетия: сокращение отрыва ВВП России по ППС

Также интересно отметить, как за эти годы сократился отрыв ВВП между США и Россией. В России подушевой ВВП, который в 1999 году составлял всего лишь 1/25 от уровня США, по итогам 2012 года сократился и составил 1/3-1/4. А по паритету покупательной способности этот показатель составляет 1/5 от уровня США, тогда как по итогам 2012 года он сократился до 1/2.

В то же время всего лишь за 13 лет Россия превратилась из страны с низким уровнем доходов в пятую по величине экономику мира (ВВП по ППС. Источник: Всемирный банк).

Делая такие сравнения, следует также помнить о том, что Россия достигла этого уровня, не прибегая при этом к долговому допингу, тогда как в тот же период сравниваемые страны активно и чрезмерно привлекали внешние заимствования. По сути, весь рост, который мы наблюдали в сравниваемых странах, обусловлен исключительно привлечением заимствований, которые направлялись на стимулирование потребления, чтобы действующие политики могли заручиться поддержкой избирателей на выборах.

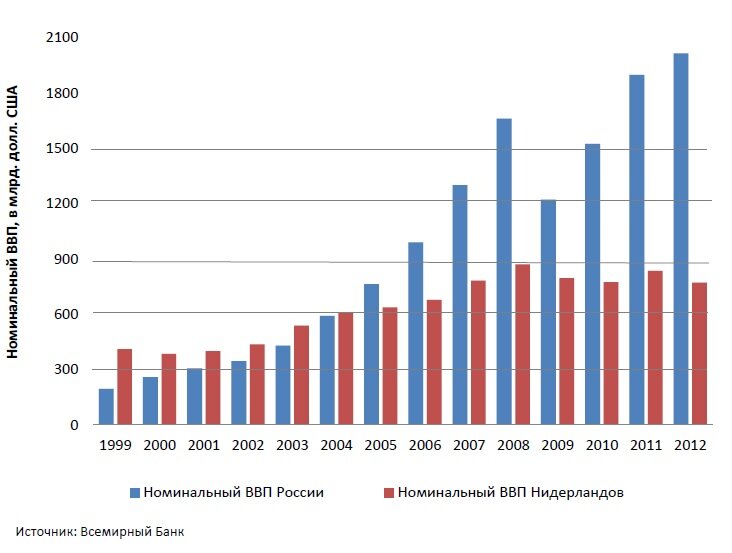

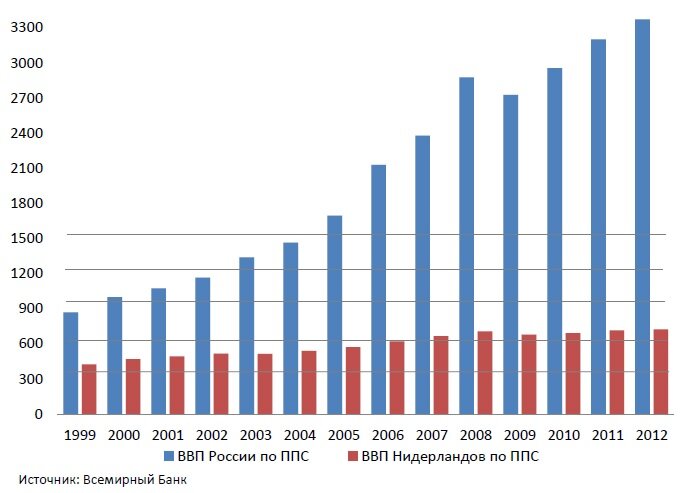

И наконец, я хотел бы провести сравнение экономики России с экономикой Нидерландов. Некогда это было весьма популярным занятием, нацеленным на принижение достижений России, сравнивать размер её экономики с экономикой Нидерландов, а некоторые критики по сей день не могут отказаться от этого занятия. В начале этого тысячелетия такое сравнение имело под собой некоторый смысл, поскольку ВВП этих двух стран был сопоставим. В 1999 году номинальный ВВП России составлял 196 млрд., а номинальный ВВП Нидерландов – 411 млрд., т.е. прим. в два раза меньше. В тот же год ВВП России по ППС составлял 879 млрд., а ВВП Нидерландов по ППС – 426 млрд., т.е. в два раза больше. Однако к 2012 году номинальный ВВП России и номинальный ВВП Нидерландов поменялись местами: 2,015 млрд. против 772 млрд. (см. график 24). В тот же год ВВП России по ППС составил 3,370 млрд., ВВП Нидерландов по ППС – 725 млрд., т.е. почти в 4 раза больше (см. график 25).

График 24: Номинальный ВВП России и Нидерландов в 1999 и 2012 гг.

График 25: ВВП России и Нидерландов, рассчитанный по ППС, в 1991 и 2012 гг.

О компании Awara:

Awara — ведущая иностранная компания, предоставляющая услуги по управлению бизнесом на российском рынке. Мы работаем с международными и российскими компаниями, организациями и частными предпринимателями. Мы предлагаем консалтинговые услуги в самых разных сферах, от стратегического развития бизнеса, создания компаний и инвестиции, а также услуги по внедрению и реализации наших рекомендаций; мы консультируем в следующих областях:

- Бухгалтерский учет

- Аудит

- соблюдение требований налогового законодательства

- Консультирование по вопросам налогообложения

- Законодательство

Контактная информация:

Awara

www.awaragroup.com

Общий контакт-центр: +

- http://www.doingbusiness.org/reports/thematic-reports/paying-taxes/

- http://www.bundesbank.de/Redaktion/EN/Downloads/Publications/Discussion_Paper_1/1998/1998_02_01_dkp_01.pdf?%20blob=publicationFile

- Йон Хеллевиг, «Путинская Россия как она есть», 2012

- Английский перевод приводится по тексту в приложении к книге Ричарда Саквы «Путин: выбор России»; перевод в электронном виде можно найти по ссылке http://www.ng.ru/politics/1999-12-30/4_millenium.html

Оставьте Ваш комментарий

Ваш e-mail не будет опубликован. Обязательные для заполнения поля отмечены *

0 Comments